Archív značky pro: hotovost

Decentralizovaná ekonomika je klíčem k zachování svobody, říká ekonom Kim Iversen

Celý článek si můžete poslechnout v audio verzi ZDE:

21.2.2023

Musíme zabránit zavedení digitálních měn centrálních bank, „protože to je ztělesněním centralizovaného, kontrolovaného, dokonce totalitního systému,“ řekl ekonom Richard Werner, Ph.D., v nedávné epizodě „The Kim Iversen Show“.

Současná inflační krize je podle bankovního a rozvojového ekonoma Richarda Wernera, Ph.D. , přímým důsledkem záměrných rozhodnutí centrálních bankovních institucí.

V roce 2020 světové centrální banky, včetně americké centrální banky, jednaly „koordinovaně“ a uzákonily „úmyslnou politiku“, o které věděly, že po 18 měsících způsobí masivní inflaci, řekl Werner v nedávné epizodě politickému komentátorovi Kim Iversenovi . pořadu „ The Kim Iversen Show “.

Inflace, která začala koncem roku 2021 – kterou stále zažíváme – neměla nic společného s energetickou krizí nebo válkami, řekl Werner.

„Nikdo nemůže říct, že to byla chyba. Ony [centrální banky] záměrně vytvořily tuto inflaci – to je to, co moje práce ukazuje a o tom není pochyb,“ řekl Werner.

Werner, profesor na De Montfort University ve Spojeném království, vytvořil model kvantitativního uvolňování (QE) – nazývaný také „ Kvantitativní teorie úvěru “ – o kterém říká, že je „pravděpodobně nejjednodušším empiricky podloženým modelem, který zahrnuje klíčovou makroekonomickou roli bankovní sektor.“

QE je druh měnové politiky, která spočívá v tom, že centrální banka nakupuje cenné papíry z otevřeného trhu, aby snížila úrokové sazby a zvýšila nabídku peněz.

Iversen řekl Wernerovi, že je to zajímavá postava, protože QE se nedávno objevilo ve zprávách kvůli zhoršování současné finanční situace.

„Spousta lidí by vás jako člověka, který vynalezl kvantitativní uvolňování , vinilo z krize, ve které se nacházíme,“ řekl Iversen. „Současně mnoho lidí, kteří to tak cítí, jsou také těmi, kteří nedůvěřují této centrální digitální měně [a] nevěří Světovému ekonomickému fóru – a zdá se, že do této skupiny patříte i vy. .“

„Myslím, že to láme hlavu mnoha lidem,“ řekla. „Oni opravdu nevědí, co si o tobě a tvých zásadách myslet.“ Jsi ten dobrý, jsi ten špatný?“

Werner řekl, že většina centrálních bank nesprávně aplikovala jeho politiku kvantitativního uvolňování tím, že se řídila pouze částí jeho rad – a ve špatnou dobu.

QE bylo navrženo pro dobu deflace a zmenšování peněžní zásoby, řekl Werner, nikoli pro dobu, kdy jsme již měli expandující peněžní nabídku a rostoucí poptávku. „Nebyl navržen pro tuto situaci,“ řekl.

Chcete svobodu? Používejte hotovost, podporujte místní banky, zabraňte digitálním měnám centrální banky

Werner vyzval posluchače, aby zajistili, že ekonomika „zůstane decentralizovaná“ pomocí místních bank – a zakládáním nových místních bank.

„Centrální plánovači to nemají rádi,“ řekl. „Chtějí, aby se společnosti a banky sloučily. To je skutečně součást sovětizovaného systému – příliš mnoho centrálního řízení – [a] musíme udělat opak,“ řekl Iversenovi.

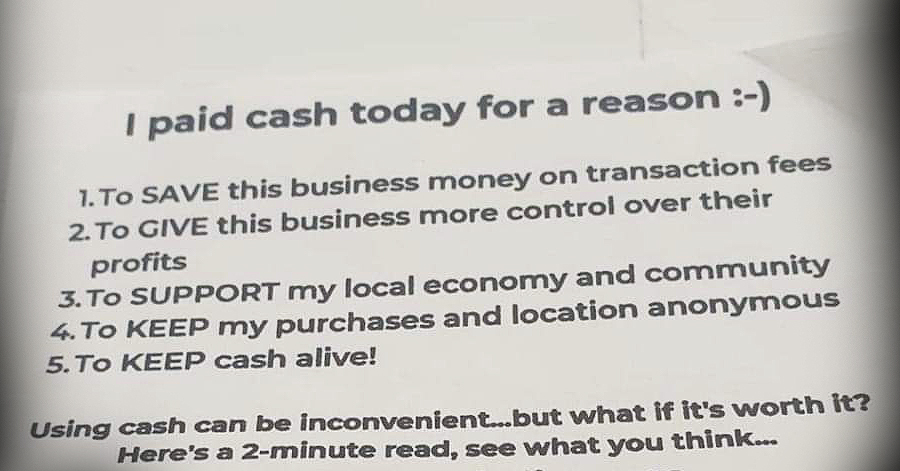

Werner řekl, že používání hotovosti je prostředkem decentralizace a svobody, zatímco vše digitální a centrální bude o kontrole.

„Podpora hotovosti je klíčový způsob, jak zachovat naši svobodu,“ řekl.

Podle Wernera musíme zabránit zavedení digitálních měn centrálních bank (CBDC) – vládou podporovaných digitálních měn vydávaných centrální bankou – „protože to je ztělesněním centralizovaného, kontrolovaného, dokonce totalitního systému, protože samozřejmě „budou programovatelné a budou naprogramovány,“ řekl Iversenovým posluchačům.

„Není to nic podobného, co jsme kdy v minulosti měli, a jakákoli totalitní diktatura si o tak obrovských kontrolních nástrojích mohla nechat jen zdát,“ dodal.

15. listopadu 2022 Federální rezervní banka v New Yorku oznámila, že se spojila s globálními finančními giganty, včetně Citigroup Inc., HSBC Holdings Plc., Mastercard Inc. a Wells Fargo & Co., aby spustili 12týdenní digitální dolar pilotní program, který má posoudit, jak mohou banky zpracovávat digitální dolarové tokeny v rámci systému centrální banky, a vyčíslit jejich potenciální dopad na urychlení plateb, řekl agentuře Reuters newyorský Fed.

Výsledky pilotního programu, který využívá simulovaná data v testovacím prostředí, ještě nebyly zveřejněny.

Sledujte zde:

Dočetli jste jeden z našich článků? Nezapomínejte, prosíme, na dobrovolný příspěvek, které je příspěvkem k další nezávislosti a na fungování ! Volného blogu a také investicí do jeho budoucnosti. Více o financování zdola se dozvíte ZDE: https://volnyblog.news/podporit-provoz-volny-blog-cz/

Válka o hotovost je tady, bojujte o finanční nezávislost

Celý článek si můžete poslechnout v audio verzi ZDE:

14.2.2023

Blake Lovewell

Wire 21. století

„Naše aliance nechce zrušit fyzickou hotovost,“ zní úvodní gambit na webu „BetterThanCash.org“ . Je to orgán OSN, který se zdánlivě sleduje cíl OSN pro udržitelný rozvoj „finanční inkluze“. Ale zapadá do širšího fenoménu, mizení fyzické hotovosti z ekonomiky.

Jsou aliancí národních států, korporací a nevládních organizací. Setkávají se pod záštitou Programu hlavního města rozvoje Organizace spojených národů (UNCFD). Mají asi 80 členů s různým vlivem, od malých států Rovníkové Guineje a Šalamounových ostrovů až po těžké globální korporace jako Unilever a Coca-Cola. Dostávají také značné finanční prostředky od Nadace Billa a Melindy Gatesových, USAID a Visa inc.

Jejich přezdívka „Lepší než hotovost“ bude pro některé, kteří ustupují od digitalizace peněz, velký poplach. Ale pro mnohé je příkladem trendu posledního desetiletí. V bohatých zemích došlo k odklonu od používání hotovosti pro každodenní transakce. S tím, jak se platební kolejnice staly úhlednější, elektronické transakce se staly samozřejmostí. Od nástupu elektronického bankovnictví v 80. letech 20. století došlo k rozvoji technologií, které umožňují rychlou komunikaci v bankovnictví nezbytnou pro provádění transakcí na přepážce.

Když člověk například ve Spojeném království platí za pytel mouky „bezkontaktně“, ve skutečnosti dělá: naskenuje svou čipovanou RFID kartu do čtečky karet v obchodě. Čtečka dekóduje údaje o bankovním účtu a odešle je poskytovateli plateb, obvykle prostředníkovi, jako je Visa nebo Mastercard. Tento poskytovatel poté provede kontrolu u banky zákazníka, aby zjistil, zda má dostatečné finanční prostředky na pokrytí transakce. Poskytovatel poté zaplatí účet a provede požadavek nebo rezervaci z banky zákazníka. Majitel obchodu obdrží platbu a poskytovatel, Visa nebo Mastercard podají výzvu k platbě od banky zákazníka. Dokončení může trvat až tři celé dny. Transakce na pokladně však může trvat jen několik sekund kvůli tomuto složitému vrstvení institucí a technologií.

Nyní jsem předložil tento souhrn „bezkontaktní“ transakce ze dvou důvodů. Za prvé je to osvětlit situaci, která je pro mnoho lidí nejasná. Mnoho milionů lidí ve Spojeném království bude používat takové metody ve svém každodenním životě, aniž by se dívali na matice a šrouby pod kapotou transakce. Domnívám se, že je něco jako povinnost vzdělávat lidi v oblasti bankovnictví, abychom je lépe chránili před ohavnějšími činnostmi prováděnými ve finančním světě. Ale za druhé, a to se týká tohoto článku, jsem použil toto shrnutí, abych zdůraznil složitost moderního systému retailového bankovnictví. Dále je velmi obtížné dosáhnout tohoto systému v mnoha zemích, které jsou v alianci „Better Than Cash“. Tam, kde je malá technologická infrastruktura, může být těžké poskytnout stabilní systém platební technologie. Tam, kde je menší převaha používání bankovních účtů, je pro majitele obchodu menší pobídka investovat do uvedené technologie. Například: Papa New Guinea, člen Better Than Cash Alliance, má asi85 % populace ve venkovských oblastech bez přístupu k formálním finančním službám a odhadem 15 % populace má nějakým způsobem přístup k internetu. Zde, stejně jako v mnoha méně bohatých zemích světa, je hotovost králem .

Případ proti hotovosti

Nyní prozkoumejme argumenty proti hotovosti. Pokud se OSN, Coca-Cola a Bill Gates shodují na tom, že je třeba zavést systém lepší než hotovost, musí být s hotovostí nějaké problémy. Vezměme si tedy větu z výše zmíněné webové stránky:

„Znamená to také, že vlády, společnosti a mezinárodní organizace mohou provádět a přijímat platby levnějším, bezpečnějším a transparentnějším způsobem.“

Z toho vyplývají 3 slabiny hotovosti: že je dražší, že je nebezpečná a že je neprůhledná a netransparentní.

Prvním z nich jsou jeho náklady. Zdá se, že je to nejslabší z argumentů, protože hotovostní transakce z ruky do ruky nic nestojí. Stejně tak je to jeden z levnějších způsobů interakce s bankou, která si za vklad hotovosti často neúčtuje žádné poplatky. S manipulací s hotovostí, počítáním a bezpečnou přepravou hotovosti jsou spojeny náklady. Proti tomu však stojí náklady na digitální transakce. Mohu uvést řadu malých podniků v mém okolí s nápisy „Preferujeme hotovost“ kvůli vyděračským poplatkům zprostředkovatelů, jako jsou Visa nebo Mastercard. Často přicházejí o procentní podíl z každé transakce. Místní řezník měl například skvělé Vánoce, ale pak dostal od svého poskytovatele platebních služeb skvělý účet. Protože se jedná o obchod ze staré školy, počítali se všemi náklady na provoz obchodu, platbu za zboží atd., ale nepočítali s tak obrovským poplatkem, protože teprve nedávno přijali novou čtečku karet. Jiný obchod, stejně jako mnoho dalších, má minimální útratu kartou. Z podobného důvodu, že poplatek za 1 libru za zboží může stát 1,50 libry za zpracování v digitalizovaném bankovním systému. Argumentace orgánu podporovaného OSN o levnosti se tedy musí zakládat na nějakém nejasném faktoru, který nezveřejňuje.

Druhý argument má větší váhu. Používání hotovosti s sebou může nést určité riziko. Protože hotovost je fyzický majetek, musí být držena, přenášena a musí se s ní osobně obchodovat. To by mohlo ohrozit vydávajícího nebo příjemce, zejména v oblastech s nižší úrovní bezpečnosti, policejní ostrahy a vyšší kriminalitou. Pokud má člověk u sebe nějakou částku v hotovosti nebo majitel obchodu pokladnu plnou peněz, stává se terčem trestné činnosti. Zde je možné uvést určitý argument pro bezpečnost digitálních peněžních systémů.

Poslední argument se týká transparentnosti, respektive jejího nedostatku. Je to pravděpodobně jedna z nejčastějších výtek vůči hotovosti z institucí, že může usnadnit zločin nebo ještě hůře terorismus, protože ji nelze vystopovat. Zločinec by mohl provádět transakce za nelegální zboží a služby mimo působnost regulačních orgánů pomocí hotovosti, na rozdíl od sledovaných systémů digitálních peněz. Nyní na toto téma existují studie, ale ze své podstaty je těžké je podchytit pro určité statistiky – protože trestný čin, který probíhá, aniž by byl přistižen při činu, se do statistik nedostane. Europol, jednotná instituce pro kriminalitu a policii v EU, však uvádí konzervativní odhad, že úřady v EU ročně odhalí nebo zabaví 1,5 miliardy eur: Což je na kontinent velikosti Evropy fenomenálně malá částka – nehledě na obrovské rozdíly v tom, kolik trestné činnosti se daří vyhýbat úřednímu zabavení nebo odhalení. Kromě toho můžeme přijmout názor profesora Friedricha Schneidera, že úplný zákaz hotovosti by úroveň kriminality výrazně nesnížil.

„Profesor Friedrich Schneider, jeden z nejrenomovanějších odborníků v oblasti stínové ekonomiky a daňových úniků v Evropě, dospěl k závěru , že zákaz hotovosti by snížil kriminalitu o pouhých 10 % a organizovaný zločin o méně než 5 %.

Zajímavou případovou studií je Švédsko. Zavedením mnoha opatření proti hotovosti se jim podařilo snížit používání hotovosti z průměru EU 11-12 % v roce 2009 na dnešní přibližně 2 % nebo méně. Je to pravděpodobně reakce na sérii závažných krádeží hotovosti v zemi, které vyvrcholily nechvalně známou loupeží vrtulníkem ve Västberze. Po této události proběhla soustředěná kampaň, zejména ze strany odborů, za odsunutí používání hotovosti na vedlejší kolej ve prospěch digitálních metod. Přestože tato politika úspěšně snížila kriminalitu spojenou s krádežemi hotovosti, vedla, jak přiznává Švédská centrální banka, k nárůstu kriminality spojené s digitálními penězi, jako jsou podvody. I když podle nich není příliš vysoká a zůstává na úrovni evropského průměru.

Sám mám několik kritických připomínek k hotovosti, ale jsou spíše ne zcela jednoznačné, tj. mimo hlavní proud ekonomického myšlení. Za prvé bych poukázal na skutečnost, že hotovost je papírová a kovová forma fiat měny. To znamená, že centrální banky mohou každý rok razit určité množství měny. Dříve byly měny vázány na reálná aktiva, jako je zlato. Ale od zrušení vazby měn v 70. letech 20. století technicky neexistuje žádný limit pro množství, které může centrální banka natisknout, a tím rozředit nabídku peněz. Čím více jich tiskne, tím méně mají hodnotu. Zatímco se stále spoléháme na emisi měny ze strany národního státu a jeho souběžné centrální banky, jsme z hlediska financí vydáni na milost a nemilost jejich rozmarům.

Za druhé, jelikož je emise centrálně řízená, může se stát obětí neúspěšné politiky. Jako příklad uvádím středoafrický frank, který používá odhadem 160 milionů lidí ve 14 středoafrických státech, z nichž mnozí jsou zapojeni do programu „Lepší než hotovost“. CFA frank je koloniální pozůstatek zavedený Francií v roce 1945 a zachovaný i po širším hnutí za nezávislost v 60. letech 20. století v Africe. Je stále kontrolován Francií, o jeho vyplácení rozhoduje francouzská státní pokladna a existuje parita s eurem. To znamená, že CFA frank lze kdykoli vyměnit za euro a zase z něj vyplatit v poměru 1:1. To však způsobuje řadu problémů a velké třenice. Proč by si africké státy, které jsou na papíře nezávislé na svých koloniálních vládcích, měly stále nechat diktovat svou finanční politiku od bývalé imperiální mocnosti? Je to nevyřešená otázka, která se stále vrací, v roce 2019 Hnutí 5 hvězd v Itálii obvinilo Francii z neokolonialismu prostřednictvím používání franku CFA a tvrdí, že ekonomická nestabilita způsobená francouzskou politikou způsobuje značné migrační toky do Itálie. Nejdůležitější faktor pro naši debatu o hotovosti však vychází z každodenního používání franku CFA v západní Africe. Vzhledem k tomu, že bankovky lze směnit v poměru 1:1 za eura, musí být Francie při ražbě nových bankovek velmi zdrženlivá, protože by to mohlo ovlivnit hodnotu eura jako celku. Jelikož jsou však africké státy zjevně považovány za prioritně podřadné, jsou to právě ony, kdo musí trpět. V zemích, jako je Středoafrická republika, se razí tak málo bankovek, že je běžnou praxí nechat si vyměnit bankovky jako dlužní úpis podepsaný majitelem podniku. Zaplatili byste za šálek čaje bankovkou v hodnotě 50 CFA franků a dostali byste papírek s nápisem 45 CFA franků s datem a podpisem. Je pak na občanovi, aby tyto IOU buď proplatil, nebo se je pokusil později předat dál. V tomto případě hotovost selhala v důsledku postkoloniální politiky Francie, ale ilustruje jedno z úskalí centrálně řízených měn – zejména v nestabilním měnovém prostředí, jaké se vyskytuje v „rozvojovém světě“.

Případ pro hotovost

Nebudu zastírat, že vidím, že se objevují četné politiky mezinárodních finančních institucí, které se snaží omezit používání hotovosti. Domnívám se, že existuje koordinovaná snaha o to, aby se tak stalo za určitým účelem, kterým je kontrola. Můžeme a budeme i nadále uvádět argumenty pro a proti hotovosti, ale obecný názor, že hotovost je špatná a digitální peníze jsou dobré, slouží především ekonomickým silám, které již existují. Digitální měnový systém je mnohem snadněji sledovatelný. Pro centrální autoritu je mnohem snazší jej kontrolovat. Vzhledem k tomu, že měna je jedním z hlavních koleček, která umožňují fungování moderní průmyslové ekonomiky, je logické, že je cílem pro institucionální regulaci. Když se instituce snaží něco kontrolovat, je to z vlastního zájmu. Proto dávám na vědomí stručnou argumentaci, která je prezentována jako lidumilná, pokud se týká finanční kontroly oběti, pardon příjemce pomoci nebo podpory.

Prozkoumejme tedy několik argumentů pro hotovost. Za prvé, jak jsem již zmínil výše, umožňuje určitou míru nezávislosti na institucionální kontrole. Zatím žádná instituce nemá čip v bankovce, ačkoli tato technologie existuje a Nadace Billa a Melindy Gatesových vložila peníze do propagace konceptu „chytrých bankovek“. Přesto lze s hotovostí stále volně obchodovat, což je pro lidi obrovská svoboda. Člověk může vyměnit zboží nebo službu za hotovost, čímž si zachová určitou hodnotu, a později tuto hotovost směnit za jiné zboží nebo službu, aniž by byl v důsledku toho omezován, cenzurován nebo nespravedlivě omezován. V této souvislosti upozorňuji na výše uvedený argument, že hotovost jako fiat měna je zranitelná vůči rozmarům politiky centrálních bank. Každodenní hotovost však postačuje jako dobrý prostředek směny mimo institucionální kontrolu. Zde opět zmiňuji instituce, protože to není jen národní stát, kdo se snaží kontrolovat obyvatelstvo.

Jiné skupiny mohou usilovat o kontrolu z jiných důvodů. Jedním z rodících se trendů je, že banky z různých důvodů omezují a kontrolují finanční prostředky majitelů svých účtů, kanadské banky zmrazily aktiva stovek účtů, které byly spojeny s rozsáhlými protivládními protesty kanadských kamionistů v letech 2020 a 2021. Kromě využití kongrol platebních bran k prosazování politické agendy je dalším nastupujícím trendem to, že banky vedou kampaň za ochranu životního prostředí svým prosazováním ESG, Environmental Social Governance – širokého rámce pro-podnikatelské, proti-uhlíkové politiky. V nepříliš vzdálené budoucnosti můžeme očekávat, že banky budou kontrolovat uhlíkové „stopy“ nákupů zákazníků a případně omezovat nebo blokovat transakce, pokud je uživatel příliš „uhlíkově náročný“. V tomto schématu přísnější kontroly a regulace je hotovost jakýmsi tlakovým ventilem, který umožňuje provádět činnosti, jež mohou být náhle považovány za nezákonné nebo nevhodné, ale jsou nezbytné pro další život společnosti.

Poslechněme si to přímo z úst hlavy koně. Centrální banka EU, ECB, vydala zprávu v reakci na klesající používání hotovosti v době hysterie kolem koronaviru. Zaznamenala pokles používání hotovosti, protože lidé byli paranoidní z přenosu viru na bankovky, avšak WHO tvrdí, že „v současné době neexistují žádné důkazy, které by potvrdily nebo vyvrátily, že virus COVID-19 se může přenášet prostřednictvím mincí nebo bankovek“. Byla to jedna z nejvlivnějších událostí na používání hotovosti v poslední době; v EU klesly preference hotovosti o několik procentních bodů. Podotýkáme, že druhou nejvlivnější událostí byl nárůst používání hotovosti po katastrofální globální finanční krizi v letech 2008/9 (v bankovní literatuře často označované příhodnou zkratkou GFC). Lidé ztratili důvěru v banky a rozhodli se, že držet vlastní hotovost je dobrý nápad, pokud je pravděpodobné, že se drobné banky dostanou do platební neschopnosti. To se odráží v textu skrytém ve zprávě ECB:

„Hotovost je stále jedinou formou veřejných peněz, která je přímo dostupná všem občanům a zajišťuje nezávislost, soukromí a sociální začlenění. Jako strategickou reakci na různý vývoj, který má dopad na dostupnost a akceptaci hotovosti, přijala ECB strategii do roku 2030 s vizí zachovat eurohotovost jako všeobecně dostupný, atraktivní, spolehlivý a konkurenceschopný platební nástroj a volitelný nosič hodnoty.“

Uznávají sílu hotovosti jako transakčního prostředku a uchovatele hodnoty. Myslím, že si můžeme oddechnout, že mají „strategii s vizí zachovat eurohotovost“ minimálně do roku 2030. Takže se můžeme těšit na to, že hotovost bude v evropských bankách k dispozici možná ještě 7 let.

Jen tak na okraj: viz tato směrnice Evropské komise z roku 2016, která říká, že „platby v hotovosti jsou široce využívány při financování teroristických aktivit… V této souvislosti by se také mohla prozkoumat relevance případných horních limitů pro platby v hotovosti“. Zde máme starou hrozbu terorismu, která se používá k omezení hotovostních transakcí, aniž by bylo prokázáno něco jako užitečnost hotovosti pro „terorismus“. Přesto legislativa proti hotovostním platbám pokračuje v nezmenšené míře a přechází do právních předpisů EU.

Dalším aspektem této rostoucí regulace je hnutí za CBDC: Digitální měny centrálních bank. Ty přebírají všechny špatné stránky centrálně řízených systémů – špatné subjekty, které mají příliš velkou moc, centrální politiku diktovanou několika málo zájmovými skupinami a snahu o moc pro moc – a aplikují je na měnu. Vzhledem k tomu, že by měnu distribuovala centrální banka, neexistuje žádná malá banka, která by prováděla kontrolu úvěrů, neexistuje žádný soukromý zprostředkovatel, s nímž by bylo možné komunikovat. Člověk by měl účet u státu, který by měnu distribuoval nebo omezoval podle svého uvážení. Tuto myšlenku často spojuji s hanebným systémem sociálního kreditu, který kvete v Číně a který závistivě pozorují elity toužící po moci po celém světě. Tímto způsobem může být jakákoli činnost, kterou stát považuje za nesprávnou, aktivně kontrolována omezením občanů. Pokud by existoval pouze systém CBDC pro finance, pak by vaše peníze mohly být zablokovány, všechny vaše finanční interakce by mohly být monitorovány, mohli byste být kontrolováni v obrovské míře, a to je vlhký sen diktátora, totální kontrola nad myslí a tělem jeho obyvatel. To je ten impuls, kterému se podle mého názoru musíme bránit. Vede k úpadku lidského stavu a nakonec vede ke katastrofám a velkým škodám. Tato politika se nabízí za tak mizivé peníze, jako je „usnadnění každodenních transakcí“, ale dláždí se cesta k městu plnému sledování a totální kontroly, které je v podstatě podmaněním. V tomto smyslu je hotovost jedním z východisek pro prosazení svobody, a proto se domnívám, že je na celém světě pod drobnohledem centrálních kontrolorů.

Vraťme se tedy k této alianci, skupině “ Lepší než hotovost“. Všimněte si, že v žádném případě nejsou hlavním hybatelem hnutí proti hotovosti. V nejlepším případě jsou mluvčím nebo užitečnými pěšáky skutečných mocenských makléřů. Přesto nám představují cestu do často mlhavé a nejasné vysoké politiky mezinárodních institucí a nabízejí nám odrazový můstek do diskuse.

Zmínil jsem se o skutečných mocenských prostřednících a možná lze něco vyčíst z životopisu vedoucí a protagonistky Aliance „Lepší než peníze“, Dr. Goodwin-Groenové:

„Dr. Goodwin-Groenová také radila předním organizacím v oblasti finančního začleňování, včetně Poradní skupiny pro pomoc chudým, Skupiny Světové banky, Sorosovy nadace, britského ministerstva pro mezinárodní rozvoj…“

Takže osoba, která vytvořila alianci a je jménem a tváří hnutí, také pracovala pro: 1) Světové banky, která kontroluje dluhové závazky národních států, udržuje chudé státy v dluhové pasti, zatímco jejich zdroje jsou drancovány, a spolu s Bankou pro mezinárodní platby se podílí na určování globální finanční politiky. 2) Sorosova nadace, která je všeobecně považována za politicky destruktivní sílu převlečenou do filantropického hávu. Je spojována s barevnými revolucemi ve východní Evropě, podněcuje občanské nepokoje v USA a vykonává politickou kontrolu nad evropskými volbami. 3) DFID, britské ministerstvo pro mezinárodní rozvoj; které otevírá mezinárodní pomoc soukromým zájmům a po nedávném sloučení s ministerstvem zahraničí působí jako obchodní ruka britského vojenského a zpravodajského průmyslu. Celkově má životopis člověka, který spolupracuje s velkými mocenskými institucemi na zprostředkování obchodů, které obvykle dopadají špatně pro běžné občany zemí. Já sám mám tedy výhrady k tomu, že její iniciativa má co do činění s podporou začlenění a pomoci chudým, a spíše s obvyklým neokoloniálním uplatňováním moci a vykořisťováním za účelem materiálního zisku. Ale to je jen můj názor.

Zmínili jsme také zapojení společnosti Coca-Cola, která s velkým ziskem přebaluje vodu, cukr a aspartam, a společnosti Unilever, která ráda monopolizuje potraviny a produkty zdravé výživy po celém světě. V naší kritice „Aliance pro lepší hotovost“ bychom však neměli opomíjet UNCFD. Jako v každém orgánu OSN i zde existuje určitá korupce, která obvykle pramení z velkého objemu finančních prostředků posílaných z Bruselu nebo New Yorku dolů k byrokratům na řídících pozicích v národních státech. Vzhledem k tomu, že peníze jsou získávány zprostředkovaně od obyvatel prostřednictvím jejich vlád, dochází někdy k selhání dohledu. V rámci UNCFD bylo zdokumentováno rozsáhlé podvodné využívání finančních prostředků v Somálsku a Somalilandu. Tento nezávislý odborný článek zjistil, že OSN vykonává v Somálsku a Somalilandu významnou politickou kontrolu a že prostředky UNCFD jsou běžně využívány k politickému zvýhodňování, a nikoliv jako pomoc, pro kterou byly původně určeny. Autoři uvádějí, že jejich vyšetřování bylo dokonce ztíženo ze strany UNICEF a že jejich oznámení o podvodech narazila na odmítavé reakce.

Toto je jeden z mnoha případů, ale představuje trend, který podle mého názoru většina lidí chápe jako existující v rámci OSN. Tím nechci říci, že instituce v rámci OSN jsou prohnilé až do morku kostí, předpokládám, že mnoho lidí, kteří pracují v orgánech OSN, má ty nejlepší úmysly a že mnozí z nich dosahují dobrých výsledků v globální i místní politice. Ale ukazuje to, že čím více budeme zkoumat schvalovací razítko, které nám Aliance „Lepší než peníze“ hrdě ukazuje na svých webových stránkách, není tak jednoznačné. Mohli bychom také projít každé jejich tvrzení jedno po druhém a zpochybnit je, ale to by zaplnilo další dlouhý článek a bez většího užitku. Pověřuji vás, abyste se sami podívali na tvrzení a zdroje na stránkách betterthancash.org a sami se přesvědčili, jak snadno mohou nepravdivě prezentovat tvrzení o digitálních peněžních systémech na základě výzkumu, který má se skutečným tvrzením jen málo společného. Aliance ve skutečnosti nenavrhuje při propagaci digitálních plateb nic nového. Pouze znovu oživují běžné metody karet RFID a QR kódů a ozvláštňují je zahrnutím hrozivých biometrických identifikačních údajů: které „zahrnují otisky prstů, geometrii rukou, geometrii ušních lalůčků, vzory sítnice a duhovky, hlasové vlny, DNA a podpisy“. Na tom není nic strašidelného.

Jak jsem již zmínil, aliance „Lepší než peníze“ je v moři politického vlivu pouhým drobkem, ale při zkoumání těchto témat docházíme ke stejným závěrům. Totiž: okázalé projekty, které vypadají dobře na webových stránkách, jsou prezentovány dobře financovanými mezinárodními institucemi, aby poskytly krytí jejich skutečným záměrům. Do popředí kampaně se tlačí šťastně vypadající Afričané používající chytrý telefon a v titulku se objeví pěkně vypadající statistika o tom, kolik žen získalo díky projektu nové postavení. Když však prozkoumáme členství, základy a původ těchto programů, zjistíme, že za nimi často stojí několik stejných skupin, korporací a finančních institucí. Je to něco jako humanitární štít, za nímž mohou zájmové skupiny provádět své nekalé aktivity.

Zde jsme představili debatu o základních argumentech pro a proti hotovosti. Je však zasazena do mezinárodních dějů a historických trendů, které bychom neměli přehlížet. „Zatímco spěcháme, abychom využili výhod digitálních plateb“, jak říká sesterská organizace “ Lepší než hotovost“, neměli bychom nechat skutečnou politickou debatu stranou. Podle mého názoru to umožňuje položení trvalých platebních kolejí kontroly. A že jakmile budou koleje jednou položeny, bude pro nejchudší na světě těžké změnit trať. Nejen prostřednictvím peněz si my i oni můžeme vymoci svobodu. Ale válka proti hotovosti je něco,na co bychom si měli dát pozor a co bychom měli mít na paměti, když hodnotíme ekonomické záležitosti.

Na závěr vyvážím úvodní citát citátem z roku 2017 od generálního ředitele společnosti Visa, dalšího zakládajícího partnera iniciativy „Lepší než hotovost“:

„Zaměřujeme se na to, abychom hotovost vyřadili z provozu.“

Válka proti hotovosti je v plném proudu.

ZDROJ: 21 Century Wire :https://21stcenturywire.com/2023/02/14/the-war-on-cash-is-here/

Dočetli jste jeden z našich článků? Nezapomínejte, prosíme, na dobrovolný příspěvek, které je příspěvkem k další nezávislosti a na fungování ! Volného blogu a také investicí do jeho budoucnosti. Více o financování zdola se dozvíte ZDE: https://volnyblog.news/podporit-provoz-volny-blog-cz/

Senát zamítl iniciativu k ústavnímu zakotvení práva na platbu v hotovosti

Celý článek si můžete poslechnout v audio verzi ZDE:

15.2.2023

Praha – Senát zamítl iniciativu skupiny senátorů kolem Jitky Chalánkové z klubu ODS a TOP 09 k ústavnímu zakotvení práva na platbu v hotovosti. Chalánková poukazovala na obavy lidí z toho, že se bezhotovostní platby stanou v souvislosti s rozvojem digitalizace buď povinnými, nebo že hotovostní úhrady zcela vytlačí. Dnešní verdikt znamená, že se návrh na doplnění listiny základních práv do legislativního procesu jako senátní novela nedostane. Právo na hotovostní platbu by se podle horní komory mělo vyřešit v běžném zákonu.

„Do ústavního pořádku bychom měli zasahovat jen výjimečných případech,“ řekl za garanční ústavně-právní výbor Jan Holásek z klubu SEN 21 a Piráti. Poukázal na to, že povinnost přijímat hotovost ukládá zákon o oběhu bankovek a mincí a k jejímu dodržování by stačilo stanovit sankce, které nyní předpis neobsahuje.

Chalánková tvrdí, že velká část obyvatel nechce, aby se vlastnictví bankovního účtu, platební karty a bankovní identity stalo povinností nebo nezbytností. Odmítají to kvůli možné kontrole soukromí, nutností mít potřebné vybavení, hackerským útokům i kvůli možným výpadkům elektronického připojení nebo dodávek elektřiny, stojí ve zdůvodnění jejího návrhu.

„Někdo musí být první, pak se přidají další,“ komentoval další z předkladatelů novely listiny Vladislav Vilímec (ODS) argument odpůrců, že právo platit hotově není ústavně zakotveno v žádné členské zemi EU. Nezařazená senátorka Jana Zwyrtek Hamplová míní, že zahrnutí práva do ústavní listiny je důležité, aby nemohlo být snadno narušeno například z unijní úrovně. Naopak podle Václava Lásky (SEN 21) i dalších senátorů stačí ochrana v rovině obecných zákonů. Petr Vícha (ČSSD) podotkl, že aktuální problém je spíše opačný, a to ten, že v restauracích po zrušení elektronické evidence tržeb podle něho odmítají platby bankovní kartou.

Předloha skupiny senátorů kolem Chalánkové respektovala podle zdůvodnění zákonné omezení plateb v hotovosti, když u částek nad 270.000 korun musí být bezhotovostní kvůli předcházení trestné činnosti, i omezení práva platit hotově v souvislosti se zbavením osobní svobody, například ve věznicích.

V minulém volebním období Sněmovny prosazovali ústavní zakotvení práva hotovostních plateb poslanci nyní neparlamentní Trikolory. Tehdejší vláda se k jejich předloze postavila záporně. Česká národní banka k poslanecké iniciativě uvedla, že současné zákony právo na platbu v hotovosti obsahují a není nutné je povyšovat na ústavní. Dolní komora předlohu do voleb neprojednala.

Dočetli jste jeden z našich článků? Nezapomínejte, prosíme, na dobrovolný příspěvek, které je příspěvkem k další nezávislosti a na fungování ! Volného blogu a také investicí do jeho budoucnosti. Více o financování zdola se dozvíte ZDE: https://volnyblog.news/podporit-provoz-volny-blog-cz/

Jak zastavit zavedení digitální měny centrální banky, používejte hotovost

Celý článek si můžete poslechnout v audio verzi ZDE:

4.2.2023

Zavedení centrální digitální měna (CBDC) je posledním stupínkem k digitálnímu otroctví. Pokud se podaří CBDC zavést a současně zrušit hotovost, pak již nebude cesty ven.

CBDC se napojí na ID (digitální identitu), která se již průběžně napojí na sociální kredity, včetně očkovacího statusu. Pak bude programovatelná digitální měna zásadním nástrojem k ovládání mas.

Dojde k zavedení jakési neofeudální společnosti. Pak bude nutné zachovávat absolutní poslušnost zvrácenému systému – a to ve všech aspektech – nebo vám bude zbývat jediné: návrat k výměnnému obchodu. I ten však bude mít své limity. Jak zaplatíte například za elektřinu či vodu nebo jakékoli jiné poplatky?

V současné době se objevuje mnoho návodů jak zastavit zavádění CBDC. Již nyní v některých zemích CBDC funguje (zatím souběžně s hotovostí, která se však různě omezuje a znevýhodňuje), jinde je zaváděna v pilotním programu nebo v programu testovacím.

Plné zavedení se tedy blíží, přičemž hlavním způsobem, jak zavedení CBDC odvrátit, je masový odpor. Ten však lze v situaci, kdy je většina lidí „spících,“ velmi obtížný.

V USA před časem vyšel konkrétní návod, jak lze zavedení CBDC zastavit, jenže ten je aplikován na jejich systém, který se poněkud liší od evropského. Nicméně šířil se mezi lidmi a zdá se, že masová informovanost již má i jistý efekt.

Také v Evropě je nyní nutné se vzájemně informovat, i když bude velký rozdíl mezi zeměmi eurozóny, kde je vše v rukou ECB a zeměmi, které si zatím zachovávají svoji národní měnu. Nicméně jakási základní pravidla jsou všude stejná.

Co je tedy třeba dělat, aby se zavedení CBDC prozatím alespoň zpomalilo a později snad i zcela odvrátilo?

- Používejte hotovost, kdykoli je to možné – a dejte všem vědět, proč hotovost používáte. Je třeba, aby vašeho příkladu následovali i všichni kolem vás. Bojkotujte obchody a zařízení, která odmítají přijímat hotovost. Nakupujete-li online, využívejte maximálně možnost platby dobírkou.

- Chceme zdravou rovnováhu mezi digitálními a analogovými transakčními možnostmi. Co nechceme, je čistě digitální systém – ať už jde o CBDC nebo jakýkoli jiný digitální mechanismus. Určitá míra digitalizace je zdravá a efektivní, ale čistě digitální systém – ve vztahu prakticky ke všemu – je zranitelný vůči centralizovanému řízení a manipulaci. Omezte používání digitálních systémů, vyhýbejte se co nejvíce biometrickým technologiím a nepoužívejte QR kódy! Ignorujte také různé covid pasy apod.

- Mnoho různých společností již otevřeně podporuje zavádění ID, CBDC nebo očkovacích pasů. Takové společnosti zásadně žádným způsobem nepodporujte.

- Zásadně nevolte politiky či strany zdůrazňující nutnost maximální digitalizace. Nevolte ani ty, kdo nebudou mít zachování hotovosti (ideálně ústavní formou) jako téma. Nevolte ani ty, kdo propagují projekty jako smart city, 15minutová města apod.

- Zároveň je třeba ukončit členství ve WHO. Také to lze učinit jedině politickou cestou, takže i zde je třeba si zjistit, jak kdo na tuto otázku nahlíží. Digitalizace zdravotnictví, včetně očkovacích pasů, probíhá i pro budoucí potřeby WHO, která má převzít kompetence v mnoha oblastech, nejen zdraví.

- Důležitá je decentralizace moci, což konkrétně v EU znamená ideálně rozpad celé této pro Evropany likvidační organizace. Ovšem zde je opět zapotřebí, aby většina lidí pochopila, že pod kuratelou EU půjdeme cestou k digitálnímu otroctví rovnou zkratkou.

- Bude-li vás banka nabádat k menšímu využívání hotovosti či dokonce k ukončení výběrů, pak přejděte jinam. V některých zemích již tento tlak ze strany bank zaznamenávají.

- V nejbližší době začne nejen v Evropě rozsáhlá propaganda CBDC, která bude mít za cíl přesvědčit maximum občanů o tom, že jde o skvělý způsob platby. Pohodlnější, rychlejší a bez nutnosti nosit s sebou hotovost či karty (platí se biometricky). Ovšem nikdo se jistě nezmíní o programovatelnosti měny a napojení na sociální kredity. Půjde o podobnou jednostrannou propagandu jako v případě referenda o vstupu do EU či propagace báječných a účinných „vakcín.“ Jde o stejný způsob propagace jako v případě pokoutních prodejců – tzv- šmejdů. Zjistěte si více o propagandistických taktikách používaných k prodeji věcí, které nejsou ve vašem zájmu.

Ale tím skutečně nejdůležitějším je nyní informovat spící masy. Většina lidí vůbec netuší, co se se zaváděním ID a CBDC na nás chystá. Zásadní tedy je informovat tyto nevědomé jedince, přičemž u nás je spáčů možná víc než kde jinde.

Je třeba vysvětlit, k čemu slouží programovatelnost CBDC, proč má být napojena na v EU již zaváděné ID a potažmo i na sociální kredity (měření uhlíkové stopy).

Skutečně jen v situaci, kdy bude většina lidí vědět, co se chystá – a budou podle toho jednat – lze něco změnit.

Podle posledních informací je po značné kampani v tomto směru v USA patrný přechod zpět k hotovosti. Tam již lidé začínají chápat, kam vše směřuje, protože tyto informace se v posledním roce v USA masově šíří.

V Evropě je nyní nutné konat totéž. Zatím nemáme euro, což je v tomto směru výhoda. I když se již digitální koruna testuje, lze to zastavit. Například Dánsko již přechod na CBDC zastavilo.

Proto vysvětlujte, informujte a varujte. Jen tím, že bude většina lidí vědět, co se na ně chystá, lze zavedení CBDC zprvu zpomalit a později snad zcela odvrátit…

ZDROJ: Necenzurovaná Pravda, Slovanka https://necenzurovanapravda.cz/2023/02/jak-zastavit-zavedeni-digitalni-meny-centralni-banky/

Na kafe

Důvěrný